国信证券:低利率时期如何做绝对收益投资?未来需密切关注AI技术革命对生产率的影响

全球低利率环境的形成:主要源于经济结构性变化与政策市场联动效应。2008年金融危机后全球避险情绪升温导致储蓄率攀升至历史高位,而资本产出率持续下降形成储蓄投资缺口;人口老龄化和全要素生产率增长乏力导致潜在经济增速放缓;利率作为资金成本的锚被动反映实体经济回报率的下滑,形成了“低利率-低增长”的循环。因此,在资产端,固收类资产收益率持续走低加剧再投资风险,传统安全资产票息吸引力下降;在负债端,保险等机构面临负债成本调整滞后带来的利差损风险,倒逼其减少刚性兑付产品。新古典主义理论认为潜在经济增速主导长期利率趋势,这一观点得到美日欧近40年经验的印证,这些经济体利率下行均伴随着人口老龄化与生产率增速放缓的典型特征。

日韩:日本自1990年代泡沫破裂后即进入长期低利率周期,1999年实施零利率政策,2016年进一步推行负利率政策,10年期国债收益率长期低于0.2%。韩国2015-2022年基准利率维持在1.25-1.5%的历史低位,2020年疫情期间降至0.5%的纪录低点。日本在低利率环境下采取了“权益增配+超长久期”的核心策略,GPIF将权益配置提升至80%以上,同时寿险机构大幅增持超长期国债占比40-50%。韩国NPF则呈现出“科技导向+集中投资”的特点,权益资产占比从23%跃升至48%,并重点配置三星电子等科技龙头企业,前十大持仓占权益资产的42%。

欧洲:欧元区2014年实施负利率政策,德国10年期国债收益率2019年首次跌破零至-0.19%,挪威虽维持正利率但长期处于1%以下,2020年紧急降息至0%,欧洲机构采取“长久期+另类扩容”的应对策略。挪威GPFG将公司债配置比例提升至24.9%,德国安联保险则拉长久期并实施“杠铃策略”——高评级债券配长久期、低评级债券配短久期。法国安盛集团通过“三大支柱”策略实现收益韧性,另类投资占比达25-30%,年化回报稳定在6-8%。意大利忠利保险则集中投资BBB级债券,并通过基础设施投资锁定长期收益。

北美:美联储在2008年后维持0-0.25%近零利率长达7年,2020年疫情期再次降至0-0.25%。加拿大2010-2017年政策利率长期低于1%,2020年降至0.25%。美国寿险业形成了“权益主导+信用下沉”的配置模式,独立账户权益配置超70%,同时通过增持企业债和拉长久期来增厚收益。加拿大养老金CPP采取“私募股权+公开市场均衡”策略,私募股权与公开股票配置趋于均衡重点布局科技、消费和金融行业。

低利率下绝对收益资金启示:丰富债券品种,拉长久期和适度信用下沉等以实现收益增厚,关注权益资产及另类资产配置机会,推动经营结构的重塑改善。通过“高股息+信用溢价+另类收益”构建多层次收益来源,拓展如新能源基础设施项目等另类资产;通过“超长久期资产+滚动配置”缓解再投资风险。虽然红利资产相较国债具有显著收益优势,但其年化波动率高于国债倍,红利资产在风险收益特征上无法完全替代债。未来需密切关注AI技术革命对生产率的影响,这可能是改变长期利率走势的关键变量。

风险提示:本文所列举产品仅作复盘,不作为投资推荐依据;海外货币政策节奏和幅度的不确定性;海外局部地缘冲突风险。

相关文章

严把“入口关” 12家拟IPO企业被抽中现场检查

在12家被抽查的拟IPO企业中,有11家企业的IPO申请是在今年6月获得受理的,仅长裕集团的IPO申请在5月获得受理 这12家企业分别计划在沪深交易所上市。从申报板块的分布情况看,沪市主板、深市主板各...

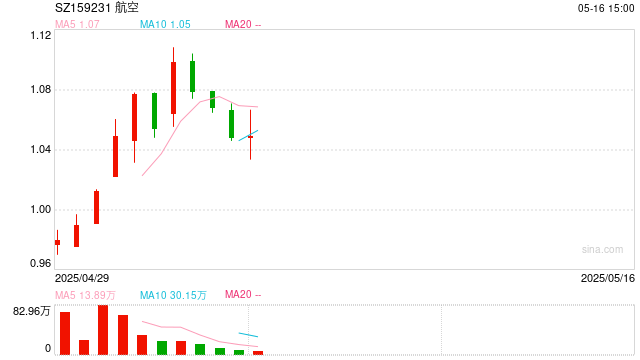

连涨3周后,热门赛道转跌,国内外机构普遍唱多,要布局吗?

热点栏目 客户端 周五(5月16日),AI算力板块局部回暖,机器人应用方向活跃,创业板人工智能指数逆市收涨。成份股方面,乘风机器人热潮,东土科技大涨7.58%;CPO(光模块)概念持续回血,中际旭创...

微盘股指数,历史新高!

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 今天,A股大小盘风格分化,微盘股指数涨超2%,再创历史新高。 高位股表现活跃,批量涨停,成飞集成9连板,利君股份9天8板,迎丰...

无人机考证热背后:掏空年轻人钱包,养肥了培训机构

文 | Tech星球 陈桥辉 从繁华都市的高楼大厦间穿梭进行影视航拍,到广袤农田上空助力农业植保,再到电力线路巡检保障能源输送,无人机早已从曾经的小众科技玩具,逐步渗透进各行各业。与此同时,无人机考证...

百时美施贵宝与武田制药携手共享数据,助力人工智能药物研发

百时美施贵宝公司(Bristol Myers Squibb,股票代码 BMY)、武田制药公司(Takeda Pharmaceuticals)与阿斯利康旗下阿斯泰克斯制药公司(Astex Pharmac...

中船应急维权征集,立案调查进行中

受损股民可至商天信息网股民维权平台登记该公司维权:关注@商天信息网证券、微信关注商天信息网券商基金、百度搜索商天信息网股民维权、访问商天信息网财经客户端、商天信息网财经首页都能找到我们! 一、立案仍在...

辽ICP备2024024944号-2

辽ICP备2024024944号-2