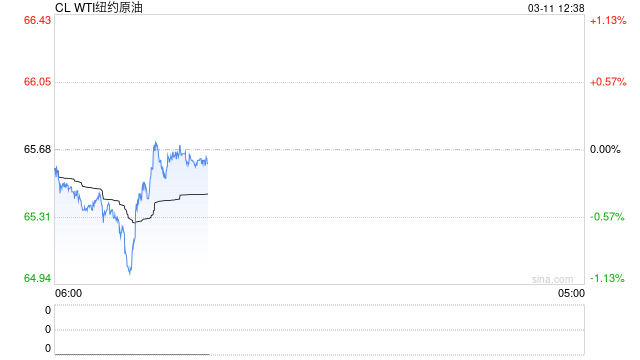

制裁放宽信息扰动叠加供应宽松预期使得布伦特原油跌破70美元/桶价格支撑

来源:广发期货研究

证监许可【2011】1292号

苗扬 Z0020680

2025年3月11日 星期二

引言:

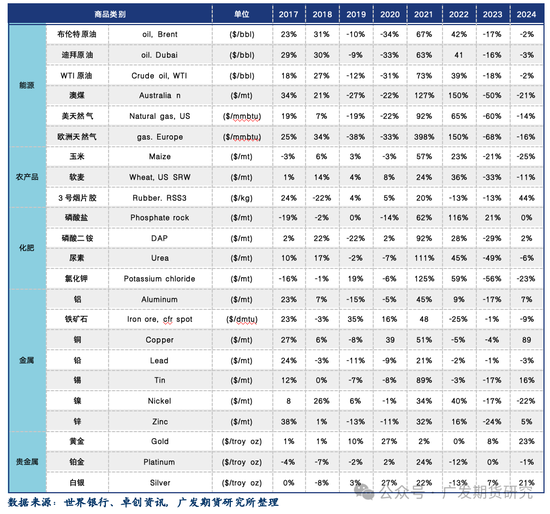

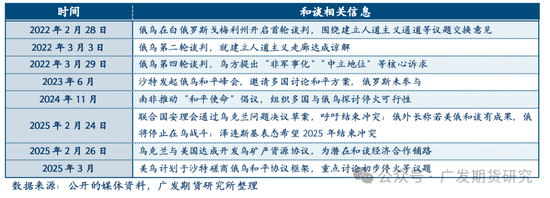

地缘政治博弈的钟摆正显现回归迹象,2025年初俄乌双方在伊斯坦布尔第五轮谈判中达成临时停火框架,标志着持续三年的武装冲突进入实质性缓和阶段。回溯2022年2月军事冲突爆发初期,全球大宗商品市场遭遇冷战结束以来最剧烈震荡,布伦特原油单日涨幅创1991年海湾战争以来纪录,欧洲天然气期货价格大幅上涨,有色如铝、镍等商品接连触发交易所熔断机制。但随着黑海粮食走廊协议落地、欧盟能源多元化战略见效,2023年下半年起市场开启渐进式修复,至2024年末主要商品价格波动率已回落至冲突前水平的1.3倍,较峰值时期下降68%,全球供应链展现出显著韧性重构能力。

图表1:涉及俄乌地区的相关商品年均价格同比变化趋势

随着俄乌和谈进入最终文本磋商阶段,大宗商品市场开始计价地缘风险溢价出清路径。能源领域首当其冲,制裁放宽信息扰动叠加供应宽松预期使得布伦特原油跌破70美元/桶价格支撑,其次欧洲天然气库存储备率较前期有所回落,TTF期货价格重心向下修复。金属市场呈现“制裁惯性”与“现实需求”的博弈,有色金属及贵金属市场价格仍呈现偏强运行格局。

图表2:俄乌谈判进程变化

随着俄乌和谈进入最终文本磋商阶段,大宗商品市场正经历地缘风险溢价的系统性出清。从共性特征看,能源、金属及贵金属领域均面临供应链重构与需求转型的双重冲击:俄罗斯作为全球能源和矿产资源的重要供应国,其出口恢复将显著缓解前期因制裁导致的区域性供应紧张,但全球经济复苏预期与新能源转型趋势又对部分品种形成长期需求支撑。

分品种来看,贵金属市场短期受避险属性弱化压制,但全球央行持续购金与新能源技术对白银、铂金的刚性需求构成长期支撑;有色金属领域呈现结构性分化,铝、镍等俄产金属若恢复国际市场流通或短期施压价格,但欧盟碳关税与乌克兰重建需求将重塑贸易格局,铜、锂等新能源金属需求增速或对冲供应增量;黑色金属市场面临双重调整,乌克兰铁矿产能恢复与欧盟碳关税实施加速高碳排放产品贸易流向转变,而俄罗斯焦煤出口转向亚洲可能加剧国内供应过剩;原油市场受供应重构与需求分化影响,俄罗斯产量恢复叠加OPEC + 政策调整或阶段性压低价格,但美国对伊朗、委内瑞拉的制裁及欧洲能源转型将重塑全球贸易版图,ESPO 与布伦特价差或因亚洲溢价消退而收窄。

整体而言,大宗商品市场短期将消化地缘风险溢价,但中长期需关注制裁解除节奏、全球央行货币政策转向及新能源转型对供需结构的深度影响,结构性机会可能出现在能源转型相关品种及受重建需求拉动的工业金属领域。

相关文章

中国房地产报:以更开阔视野和思维做好楼市工作

因城施策、精准施策、一城一策是今年房地产调控的重要方向和要求,其最为直观的就是加快取消限购等各类限制性措施。9月15日,山西省住房和城乡建设厅...

申万宏源党委书记、董事长刘健:以高质量金融服务助力新质生产力的腾飞

专题:迎接新质生产力的腾飞 申万宏源2024资本市场夏季策略会 6月19-21日,“迎接新质生产力的腾飞——申万宏源2024资本市场夏季策略会”于上海召开,会...

他们将试图通过一项围绕国家债务的支出计划

上周...

贵州茅台召开半年度业绩说明会:高管层回应分红、渠道销售政策等市场关切

9月9日,贵州茅台召开2024年半年度业绩说明会,公司针对上半年生产经营情况等与投资者进行在线交流。参会人员有贵州茅台董事长张德芹,公司独立董...

英伟达突传加单,两大概念龙头异动!华为概念持续火热,龙头股成交额A股第一

科技题材股持续霸榜。 今天,A股市场回调,上证指数大跌逾2.5%,险守3200点大关;双创指数跌幅均在3%...

辽ICP备2024024944号-2

辽ICP备2024024944号-2