数据点评 | “存款搬家”提速(申万宏观·赵伟团队)

摘要

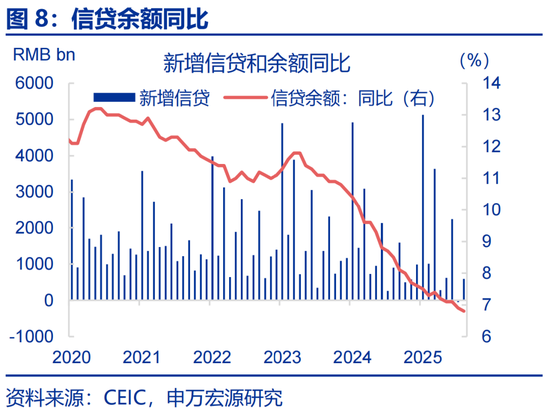

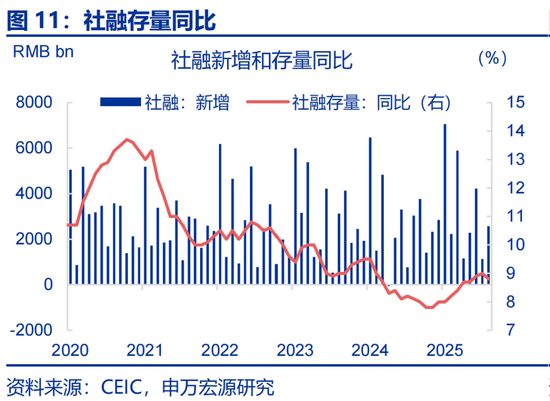

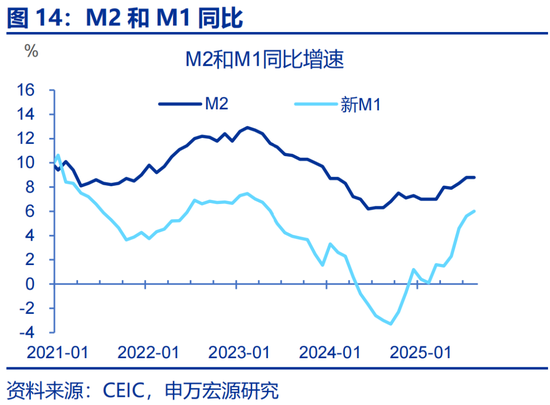

事件:9月12日,央行公布2025年8月中国金融数据,信贷余额同比下降0.1个百分点至6.8%,社融存量同比下行0.2个百分点至8.8%,M1同比上行0.4个百分点至6.0%。

核心观点:“存款搬家”提速。

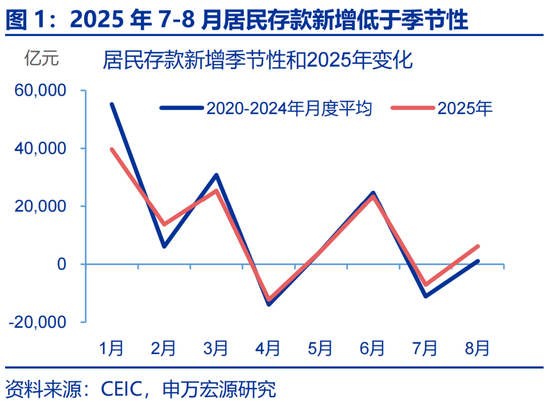

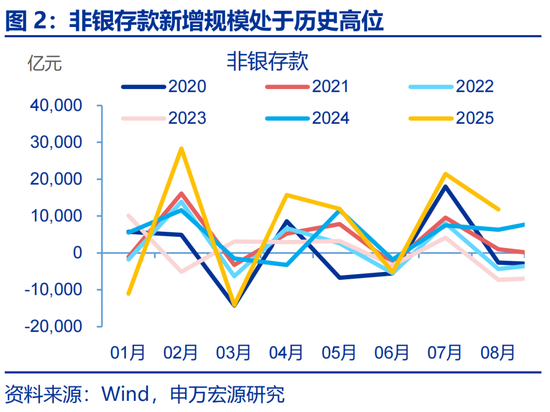

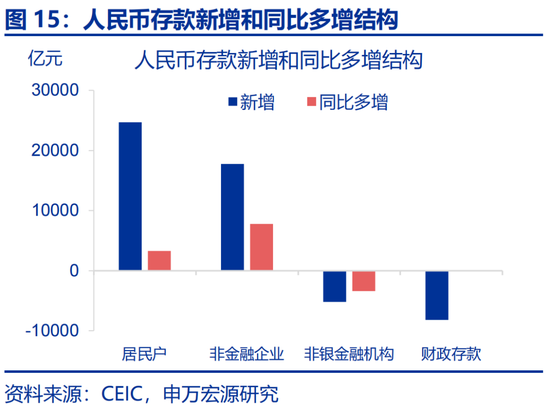

8月金融数据中最明显的变化体现为“存款搬家”,居民存款连续两个月超季节性下行,以及非银存款的再度多增。7、8月居民存款连续两个月低于季节性增幅,为2025年首次。另外,8月非银存款新增11800亿,连续创有数据以来同期新高。居民存款和非银存款连续两个月呈“跷跷板”关系,和资本市场表现联系紧密,反映居民资产结构变化初露端倪。

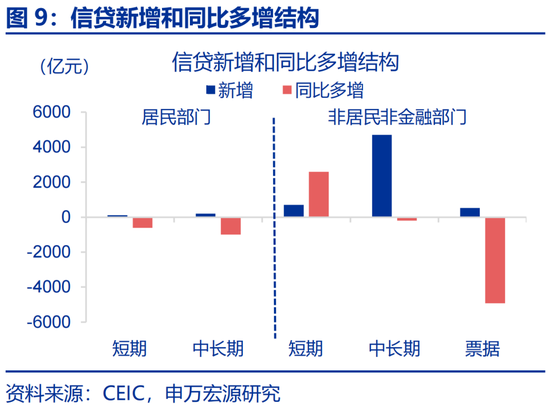

居民贷款仍偏弱,在就业市场尚不稳定的阶段,居民部门对债务秉持审慎态度。居民贷款同比少增1597亿,这一情况和处于低位的消费者信心指数一致。另一方面,消费贷贴息政策在9月份才启动,8月数据尚未体现。居民贷款增长的不确定性或与当前居民就业前景有关,BCI中的企业招工前瞻指数2025年8月为44.07,续创2020年3月以来新低。

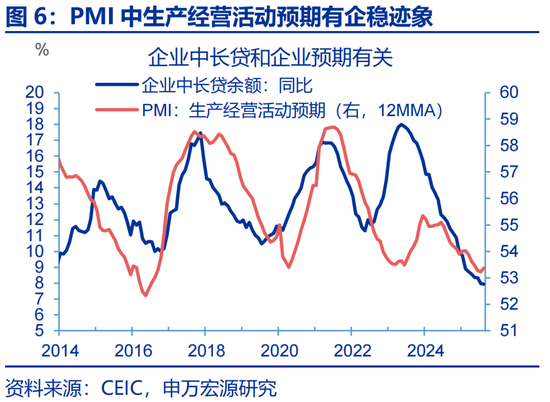

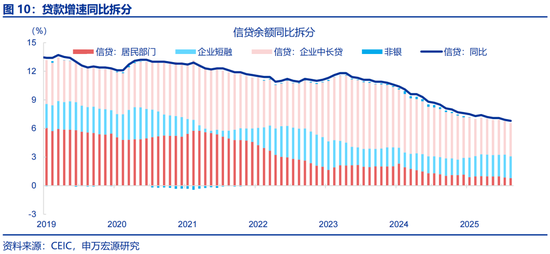

8月企业贷款中,中长贷余额同比增速下滑趋势放缓,企业对投资的态度或从审慎转变为观望。8月企业短贷及票据融资余额同比增速下降0.4个百分点至9.7%,而中长贷余额同比增速基本持平。考虑到8月PPI同比回升至-2.9%、PMI企业生产经营预期指数从52.6回升至53.7,这一贷款结构变化或体现出企业对投资的态度从审慎逐步变为观望。

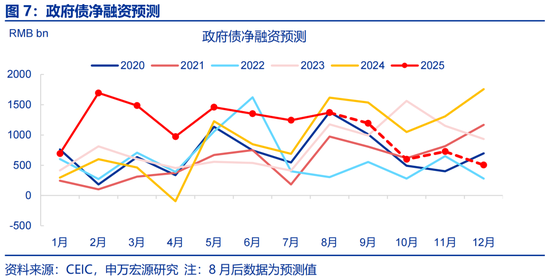

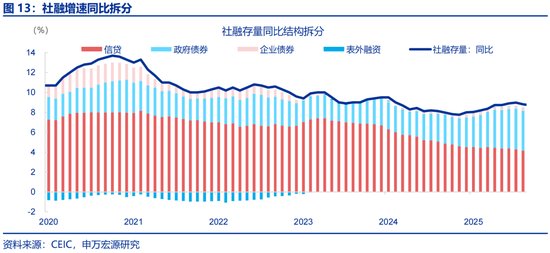

社融存量增速有所回落,源于财政融资“前置”趋于结束。2025年1-7月,社融存量同比增速快速上升,从2024年底的8.0%升至9.0%,主要原因是政府债净融资“前置”,具体来看,累计同比多增4.8万亿。8月政府债券新增13700亿,同比少增2477亿,并未对冲8月人民币贷款少增的幅度,令社融存量同比增速回落0.2个百分点至8.8%。

展望后市,财政与货币政策协同发力,或可边际支撑社融稳定性。一方面,消费贷和服务业经营主体贷两项贴息政策在9月份落地。另一方面,新型政策性金融工具具有较强的“杠杆”效应,可撬动更多信贷或社会资本,发挥稳增长效果。同时新型政策性金融工具投向较过去更为丰富,或扩展至科技与消费,进而通过这一投向调整推动经济结构转型升级。

常规跟踪:居民存款下降,非银存款上升。

8月新增信贷5900亿,同比少增3100亿,主要源于企业部门。拆分结构来看,居民贷款新增303亿,同比少增1597亿,其中短贷新增105亿,同比少增611亿,中长贷新增200亿,同比少增1000亿。企业部分方面,票据融资新增531亿,同比少增4920亿,短贷新增700亿,同比多增2600亿,中长贷新增4700亿,同比少增200亿。

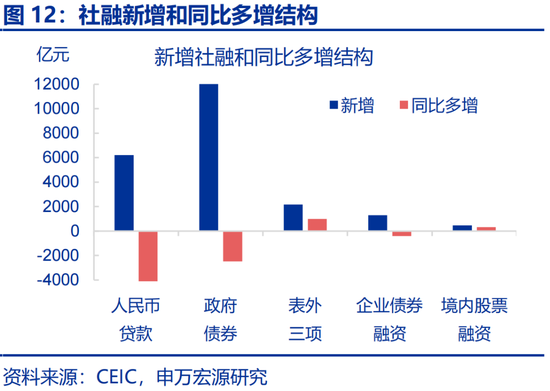

8月新增社融25700亿,同比少增4623亿,主要源于政府债券。人民币贷款新增6200亿,同比少增4211亿。政府债券新增13700亿,同比少增2477亿。企业债券新增1300亿,同少增360亿。委托贷款减少166亿,同比少增191亿,信托贷款新增350亿,同比少增134亿,未贴现汇票新增1973亿,同比多增1323亿。

8月M2同比增长持平于8.8%,新口径M1同比上行0.4个百分点至6%。存款结构中,居民存款新增1100亿,同比少增6000亿,企业存款新增2997亿,同比少增503亿,财政存款新增1900亿,同比少增3687亿,非银存款新增11800亿,同比多增5500亿。

风险提示

经济变化超预期,政策超预期。

报告正文

事件:9月12日,央行公布2025年8月中国金融数据,信贷余额同比下降0.1个百分点至6.8%,社融存量同比下行0.2个百分点至8.8%,M1同比上行0.4个百分点至6.0%。

1.核心观点:“存款搬家”提速

8月金融数据中最明显的变化体现为“存款搬家”,居民存款连续两个月超季节性下行,以及非银存款的再度多增。8月居民存款新增1100亿,同比少增6000亿,连续两个月同比负增长。同时,和2020-2024年季节性变化相比,7、8月居民存款连续两个月低于季节性增幅,为2025年首次。另外,8月非银存款新增11800亿,连续创有数据以来同期新高。居民存款和非银存款连续两个月呈现“跷跷板”关系,和资本市场表现联系紧密,反映居民资产结构变化已初露端倪。

居民贷款仍偏弱,在就业市场尚不稳定的阶段,居民部门对债务秉持审慎态度。居民贷款新增303亿,同比少增1597亿,这一情况和处于低位的消费者信心指数一致。另一方面,消费贷贴息政策在9月份才启动,8月数据尚未体现。居民贷款增长的不确定性或与当前居民就业前景有关,BCI中的企业招工前瞻指数自2024年7月至2025年6月围绕50.2的中枢波动,而2025年8月最新数据为44.07,续创2020年3月以来新低。

8月企业贷款中,中长贷余额同比增速下滑趋势放缓,结合8月PPI和PMI企业生产经营预期指数的回暖态势,企业对投资的态度或从审慎转变为观望。8月企业贷款结构中,企业短贷及票据融资余额同比增速下降0.4个百分点至9.7%,而企业中长贷余额同比增速基本持平。考虑到8月PPI同比从-3.6%回升至-2.9%、PMI企业生产经营预期指数从52.6回升至53.7的回暖态势,这一贷款结构变化或体现出企业对投资的态度从审慎逐步变为观望。

社融存量增速有所回落,源于财政融资“前置”(主要体现为政府债净融资)趋于结束。2025年1-7月,社融存量同比增速快速上升,从2024年底的8.0%升至9.0%,主要原因是政府债净融资“前置”。从数据看,社融多增规模主要源于政府债,1-7月新增社融同比多增5.1万亿,其中政府债净融资同比多增4.8万亿。8月政府债券新增13700亿,同比少增2477亿,并未对冲8月人民币贷款少增的幅度,令社融存量同比增速回落0.2个百分点至8.8%。

展望后市,财政与货币政策协同发力,或可边际支撑社融稳定性。一方面,财政、央行等多部门联合推出的消费贷和服务业经营主体贷两项贴息政策在9月份落地,贴息比例为1个百分点,贴息期限为1年。另一方面,新型政策性金融工具具有较强的“杠杆”效应,可撬动更多信贷或社会资本,发挥稳增长效果。同时新型政策性金融工具投向较过去更为丰富,或扩展至科技与消费,进而通过这一投向调整推动经济结构转型升级。

2.常规跟踪:居民存款下降,非银存款上升

8月新增信贷5900亿,同比少增3100亿,主要源于企业部门。拆分结构来看,居民贷款新增303亿,同比少增1597亿,其中短贷新增105亿,同比少增611亿,中长贷新增200亿,同比少增1000亿。企业部分方面,票据融资新增531亿,同比少增4920亿,短贷新增700亿,同比多增2600亿,中长贷新增4700亿,同比少增200亿。

8月新增社融25700亿,同比少增4623亿,主要源于政府债券。人民币贷款新增6200亿,同比少增4211亿。政府债券新增13700亿,同比少增2477亿。企业债券新增1300亿,同少增360亿。委托贷款减少166亿,同比少增191亿,信托贷款新增350亿,同比少增134亿,未贴现汇票新增1973亿,同比多增1323亿。

8月M2同比增长持平于8.8%,新口径M1同比上行0.4个百分点至6%。存款结构中,居民存款新增1100亿,同比少增6000亿,企业存款新增2997亿,同比少增503亿,财政存款新增1900亿,同比少增3687亿,非银存款新增11800亿,同比多增5500亿。

风险提示

经济变化超预期,政策超预期。

相关文章

创新药,卷土重来!基金经理重磅发声...

近期创新药消息不断,从2025医保国谈到ESMO 2025会议,再到标杆性BD合作陆续落地,还有三季报业绩向好,产业逻辑持续验证等等。 多重利好下,资本市场反应强烈,创新药板块逆势大涨。从上周五到本周...

同程旅行:成渝、云贵成假期热门“旅行枢纽” ,“高铁1小时直达”成铁路旅行主流

商天信息网科技讯 5月5日上午消息,5月5日,同程旅行发布《2025“五一”假期旅游消费洞察报告》。报告显示,得益于假期前半程全国大部分地区天气晴好,以及前后拼假等多重因素影响,今年“五一”假期国内旅...

114亿美元代价!日本旅游业复苏势头恐被按下“暂停键”

日本首相高市早苗近期涉台错误言论已对中日文旅交流产生实质性影响。据央视网21日消息,本周以来,由于投资者担心中日关系持续恶化,日本股市入境游相关股票全面下跌。 日本野村综合研究所方面预测,中国政府的相...

12%头部抢食97%蛋糕!4万亿元ETF市场“强者恒强”

《华夏时报》制表(下同) 华夏时报记者 耿倩 上海报道 2023年8月,我国ETF市场总规模首次突破2万亿元,随后便坐上“过山车”式增长。Wind数据显示,ETF规模在2024年9月达到3.50万亿...

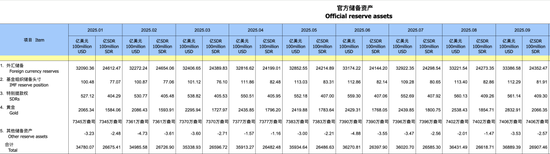

外汇储备继续增加 刷新2015年12月以来新高

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 我国外汇储备规模站上2015年12月以来新高。 10月7日,国家外汇管理局公布的数据显示,截至9月末,我国外汇储备规模为333...

“反内卷”政策助推产业链多环节协同涨价,光伏ETF(515790)最新份额创成立以来新高

在“反内卷”政策的催化下,沉寂已久的光伏产业回归市场的焦点,对行业供给侧改革预期再次提升。在行业整体有望逐步回暖的积极预期下,光伏板块交投活跃,其中目前全市场同类规模居首的光伏ETF(515790)7...

辽ICP备2024024944号-2

辽ICP备2024024944号-2