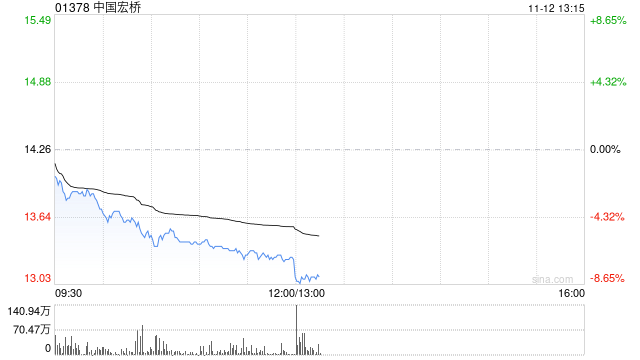

国联证券:中国宏桥铝产业链一体化优势凸显 维持“买入”评级

国联证券发布研究报告称,维持中国宏桥(01378)“买入”评级,预计2024-2026归母净利润分别为195.9/212.7/225.9亿元,同比增长70.93%/8.58%/6.22%。公司子公司山东宏桥2024Q1-Q3实现营业收入1100.68亿元,同比增长12.47%;净利润157.54亿元,同比增长141.43%。单计2024Q3实现营业收入380.23亿元,同比增长13.86%;净利润59.14亿元,同比增长36.95%。

国联证券主要观点如下:

云南丰水期电力供给充沛,Q3电解铝产量预计同比增长

2024年云南地区电力供给充沛,该行预计公司Q3电解铝产量同比增长。根据山东宏桥信用评级报告,截至2023年底,云南文山电解铝项目一期已经建成投产,设计产能107.40万吨/年,已于2022年达产;云南文山电解铝项目二期95万吨/年产能已基本建成,部分产能于2023年三季度陆续投产,若该项目电力供应充足,剩余产能预计2024年下半年陆续完成置换投产。云南红河项目规划产能193万吨/年,项目已于2023年8月开工建设,一期约96.43万吨/年电解铝产能计划2024年建成,剩余产能依据电力供应情况再作相关建设计划。

煤炭、预焙阳极价格下降,有利于公司盈利增长

2024Q1-Q3电解铝均价同比上涨5.9%;2024Q3电解铝均价同比上涨3.9%。成本方面,2024Q1-Q3预焙阳极/动力煤均价分别同比下降22.9%/10.6%,2024Q3预焙阳极/动力煤均价分别同比下降11.9%/2.0%。由于公司电解铝生产所需煤炭及阳极需要外购,原材料价格下降有利于公司盈利增长。

氧化铝价格大幅上涨,氧化铝板块利润增厚

2024年以来,受上游铝土矿供给紧张、氧化铝厂检修扰动不断等因素影响,氧化铝供给持续趋紧;催化氧化铝价格大幅上涨,氧化铝板块利润显著增厚。根据SMM,2024Q3氧化铝理论利润约为1069元/吨,同比增加886元/吨,环比增加188元/吨。公司坚持构建上下游一体化产业链格局,同时积极整合海外铝土矿资源,上游氧化铝业务不断完善,截至2024H1,公司氧化铝总年产能为1950万吨。公司在确保自身成本稳定性的同时,通过外售氧化铝,进一步增厚利润。

相关文章

塔塔集团与ADI建立战略联盟,探索在印度建立芯片制造工厂

当地时间9月18日,印度塔塔集团(Tata Group)宣布和模拟芯片大厂ADI(Analog Devices Inc.)建立战略联盟,以探索合作在印度建立芯片制造工厂的机会。...

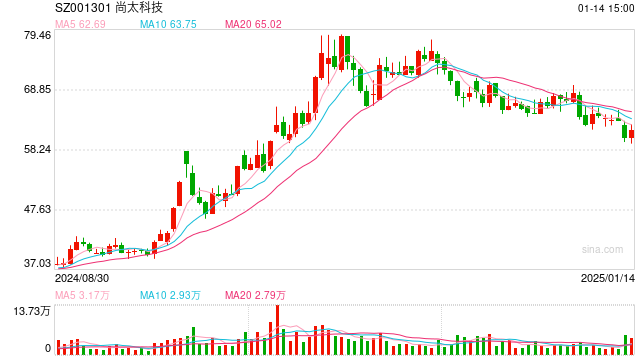

尚太科技经营现金流"六连负"120亿项目生变 20亿融资两年耗尽欲再募25亿

日前,尚太科技发布公告,拟发行可转债募资不超过25亿元,用于建设年产20万吨锂离子电池负极材料一体...

日本多地"大米荒"持续 政府部门被指"无对策"

北京9月7日电 日本多地近期“大米荒”持续,虽有部分新米上市,但许多超市的大米仍存在断货或限购情况。日本民众指责农林水产省行动迟缓,没有采取应对措施,仅宣称大米紧缺状况“...

辽ICP备2024024944号-2

辽ICP备2024024944号-2