规模与业绩双优:长城基金固收团队的“稳健力”

公募基金2025年二季报已悉数披露,固收基金吸引力持续凸显。今年以来,权益市场虽有结构性行情但波动依旧较大,市场风险偏好依然相对偏低,追求稳健回报仍是众多投资者的核心诉求。据天相投顾统计,今年二季度,非货固收类基金规模增长超8600亿元,成为推动公募基金规模大幅增长的主力。

长城基金固收团队表现依旧亮眼。截至二季度末,长城基金旗下非货固收类基金规模达1119亿元,已连续3年站稳“千亿”关口(2023、2024年非货固收规模分别为1003亿元、1044亿元),持续追求固收“稳健力”。这一成绩,既源于投资者对长城固收团队投资管理能力的认可和信任,也得益于长城基金对固收类产品的精细化布局与优秀业绩。(数据来自基金定期报告、长城基金,非货固收类基金包括wind一级分类债券型基金以及wind二级分类偏债混合型基金,以上数据仅供示意,不构成实际投资建议,投资需谨慎。)

产品精准定位,不同需求都有“适配款”

权益市场回暖背景下,股市做多氛围较为浓厚,股票型基金成近期市场发行的主力,固收类基金却依然火热。据国泰海通证券统计,二季度内,债券型基金新发规模达1185.14亿元,显著超过股票型基金945.93亿元的新发规模。

这一结构性特征凸显出市场的稳健投资需求在持续升温,更深层次来看:其一,在资管新规打破刚兑、利率持续下行的环境下,投资者对收益预期较强的固收产品配置需求已呈现“刚性”特征;其二,随着居民财富管理意识的提升,资产配置理念日趋成熟,投资者愈发意识到,追求稳健防御特征的固收类基金,在任何市场环境下或都是投资组合中不可或缺的 “压舱石”。

从风险收益特征来看,一般固收类基金介于货币型基金和股票型基金之间,这种中间位置决定了其需在稳健与收益之间取得平衡。更进一步来看,即便都是出于稳健投资目的,投资者对固收产品的需求也正呈现明显的精细化分化趋势。面对这种需求分层,关键就在于投资管理的精细化。

长城基金着力构建覆盖不同风险收益特征的固收类基金产品矩阵——以控制波动为优先的低波动产品、追求风险和收益相对平衡的稳健型产品、以追求高收益为优先的高弹性产品,使不同需求的投资者都能找到适配的基金。

清晰的产品定位不仅赋予每只产品 “固收稳健力” 的鲜明烙印,更形成了差异化的风险收益特征,有利于基金经理明确操作目标。从业绩表现看,长城基金每类固收产品均有绩优代表。

长城短债(A类:007194;C类:007195)、长城增强收益(A类:000254;C类:000255)均是公司低波动产品的典型。其中,长城短债债性纯正,主投短久期债券;长城增强收益过往则以“纯债+少量转债”为主要配置方向,两者均力求严格控制组合回撤风险。数据显示,截至6月30日,长城短债A、长城增强收益A近1年波动率分别为0.86%、1.92%,业绩却保持领先:长城短债A近1年、2年、3年业绩在同类短期纯债债券型基金(A类)中皆为“佼佼者”,分别排在4/127、1/124、1/97,展现了持续稳健的中长跑实力;长城增强收益A同样表现亮眼,近1年业绩在同类定开普通债券型基金(可投转债)(A类)中排在前7%(11/158)。

稳健型产品则以在控制好回撤的同时实现净值稳健增长为目标,长城稳固收益(A类:000333;C类:000334)便是代表。该基金过往采取积极进取策略,在以纯债筑底的基础上,重点关注低价转债和红利个股,并适度分散持仓。截至6月30日,长城稳固收益A近1年业绩在普通债券型基金(二级)(A类)中排名前30%(137/481)。

高弹性产品则适度放宽波动限制,力求捕捉更高收益机会。以长城久悦(A类:006254;C类:015723)为例,基金经理在投资中精选高弹性可转债,过往维持较高仓位运作。数据显示,截至6月30日,长城久悦A近1年业绩在同类普通债券型基金(二级)(A类)中位列前10%(39/481)。(以上排名均来自银河证券,其他来自Wind,以上数据仅供示意,不构成实际投资建议,不代表收益保障或其他任何形式的收益承诺,基金过往业绩和评价不预示其未来表现,基金有风险,投资须谨慎。)

打磨固收稳健力,精耕每一分收益

随着利率持续低位徘徊、优质资产愈发稀缺,固收投资已告别“粗放式增长”,迈入“毫厘必争”的精细化时代——每一个BP的收益都需精雕细琢。在此背景下,固收类基金的管理格外强调团队配合与体系化支撑,也更能体现一个固收团队的综合战力。

从整体表现来看,长城基金固收产品在近年复杂多变的市场环境中,始终以中长期稳健业绩“交卷”。根据国泰海通证券《固定收益类基金全市场绝对收益分类评分排行榜》,截至6月30日,长城基金固收产品近1年、近2年、近3年收益评分在全市场均位列前20%,分别排在31/170、22/163、24/151。(基金过往评价不预示其未来表现,基金有风险,投资须谨慎)

这份答卷背后,是长城基金对固收“稳健力”的执着打磨。

一方面,长城基金固收团队通过长期持续的工程化改造,构建了相对稳定且不断迭代的固收投研基础框架。

例如,构建矩阵式投研团队结构。近年来,随着固收资产管理规模的扩大,长城基金固收团队已细分为固收研究部、债券投资部、现金管理部,但仍持续打造高效协作的投研一体化平台,组建了覆盖宏观利率、信用债、转债等不同主攻方向的跨部门固收投研协作小组,从个券研究到组合策略设计,再到基金经理最终决策,形成全流程高效运转的管理机制,为固收投资提供多维度、体系化的研究支撑。

另一方面,固收“稳健力”的打磨也有赖于团队持续提升应对市场变化的动态能力。

今年,长城基金固收投研小组的研究领域新增了海外市场、同业产品研究等,让研究支撑更具策略化、实战化,进一步提升投资决策的科学性和精准度。同时也对研究团队提出了更高要求——研究成果不能止步于纯粹的研究分析输出,更要转化为“可落地”的策略建议。比如,转债小组按照高YTM(到期收益率)、双低、红利增强、高弹性、机器学习等多种策略分工,并输出策略建议。

而固收“稳健力”的最终落地和呈现,便是多策略、多风格的产品线布局,以及优秀业绩。长城基金始终坚持每只产品定位清晰、风格明确。以固收增强类产品为例,无论低波、中波还是弹性风格,每一类产品的波动率、最大回撤、转债和股票仓位等,都有严格的框架约束,基金经理在框架内拥有充分的投资自由度,发挥个人专业优势。

在这样的体系里,没有 “孤军奋战” 的基金经理,只有紧密协作的 “作战单元”。长城基金固收团队成员始终从产品管理与投资者需求出发,追求既能筑牢风险底线,又能在股债市场里敏锐捕捉机会,力求在稳健的节奏里,为投资者争取更优的长期回报。

风险提示:基金有风险,投资须谨慎,投资者购买本基金前,请仔细阅读本基金《基金合同》、《招募说明书》等法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金管理人管理的其他基金的业绩不构成本基金业绩表现的保证,基金的过往业绩及其净值高低并不预示其未来业绩表现。本资料仅为宣传用品,不作为任何法律文件,任何资讯均以最新版本为准。本产品由长城基金发行和管理,代销机构不承担产品的投资、兑付和风险管理责任。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。

相关文章

第五届中国新电商大会“可持续发展与社会责任分论坛”即将启幕

中国青年网北京7月23日电(记者 高蕾 实习生 李苏玲)数字经济浪潮中,电商平台正肩负推动社会进步的重要使命。作为第五届中国新电商大会的核心分论坛,“可持续发展与社会责任分论坛”将于2025年7月27...

浙江省海洋经济发展厅党组书记、厅长杨胜杰调研星图深海

4月30日,浙江省海洋经济发展厅党组书记、厅长杨胜杰率调研组莅临中科星图深海科技有限公司(以下简称“星图深海”)开展深海智能科技工作专题调研,杭州市发改委副主任王霞、钱塘区区长沈燕俊出席调研活动。中科...

华图山鼎实控人疑陷纠纷之谜:曲线借壳信披质量待考 实控人资金链紧张?

核心观点:近日,华图山鼎实控人疑现股权纠纷,这是否折射出华图教育“先控股后注入”的方案存瑕疵?华图山鼎相关控股权稳定性如何?相关纠纷又是否影响相关产权清晰性?此外,华图山鼎大股东质押比例较大,实控人限...

卓郎智能索赔征集中,部分案件已递交立案

受损股民可至商天信息网股民维权平台登记该公司维权:关注@商天信息网证券、微信关注商天信息网券商基金、百度搜索商天信息网股民维权、访问商天信息网财经客户端、商天信息网财经首页都能找到我们! 一、案件已递...

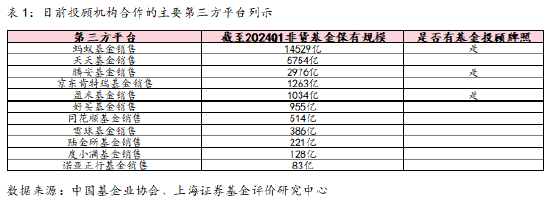

上海证券基金评价研究中心:信任为基、以民为本,拓展基金投顾服务新边界

专题:商天信息网仓石基金研究院 编者按:2025 年是公募基金行业迈向高质量发展的关键一年。随着《推动公募基金高质量发展行动方案》的全面落地,基金行业迎来了改革新机遇,行业生态正经历系统性重塑。商天信...

特朗普再次炮轰鲍威尔 :“我能任命自己当美联储主席吗?”

美国总统特朗普当地时间周三公开批评美联储主席鲍威尔预计将维持利率不变的决定,称这位自己上届任期任命的主席“表现糟糕”。特朗普在白宫对记者表示,出于对鲍威尔的不满,他甚至考虑亲自出任美联储主席一职。 “...

辽ICP备2024024944号-2

辽ICP备2024024944号-2