港股破发的钧达股份:专业化路线难敌一体化冲击

作为国内首家“A+H”上市的光伏电池企业,钧达股份(002865.SZ)的港股之路并不平坦。公司股价在6月2日触及高点后便开启了阴跌模式,上市仅月余,股价便跌破22.15港元/股的发行价,上演了一轮震荡下行的“破发”行情。6月16日盘中,股价一度创下新低。股价接连下挫背后,钧达股份2024年及今年一季度双双陷入亏损泥潭,两期亏损均创下历史同期最高。

证券之星注意到,钧达股份在行业深度调整中面临严峻挑战,员工规模一年内锐减超六成,其中研发人员数量骤降超七成。更严峻的是,钧达股份作为纯电池片供应商,在光伏行业加速一体化、头部企业自建产能提升的背景下,其客户黏性下降,生存空间正遭遇一体化的冲击。

01. H股股价创新低

三次递表申请后,钧达股份于5月8日在港交所主板挂牌上市,成为国内首家“A+H”上市的光伏电池企业,发行价为22.15港元/股。但其在港股市场表现欠佳,上市一个多月即破发。

上市首日钧达股份表现强劲,收盘价涨至26.6港元/股,涨幅达20.09%。短暂回调后,股价在6月2日触及29.8港元/股的高点。6月3日,钧达股份H股正式调入港股通标的名单,与多数入选港股通名单的公司股价迎来大涨相悖的是,钧达股份当日暴跌12.86%,收盘价25.4港元/股,此后便进入下行通道。

值得一提的是,6月13日,钧达股份报收21.8港元/股,单日跌幅6.03%。至此,该股仅上市月余就已跌破发行价。

在6月3日至6月16日10个交易日中,钧达股份出现8个收跌,走出了一条陡峭的下行曲线。截至6月16日午间收盘报22.25港元/股,涨幅22.25%,但盘中创下21.2港元/股新低。

资料显示,钧达股份成立于2003年,早期主营汽车饰件业务,于2017年登陆深交所。2021年9月,钧达股份收购上饶捷泰新能源科技有限公司51%股权,开始进入光伏行业。2022年7月底,钧达股份完成剩下股权的收购,彻底将汽车饰件业务置出,全面转型光伏。公司目前主营光伏电池的研发与销售,主打新一代N型TOPCon太阳能电池。

证券之星注意到,此次转型不仅使钧达股份A股股价在2021年9月至2022年11月期间上涨超600%,还使其跃居光伏电池的领先行列。

钧达股份的转型恰逢光伏高景气度时期,公司于2022年实现扭亏。2022年及2023年营收分别为115.95亿元、186.57亿元,增速分别为304.95%、60.9%;对应归母净利润7.17亿元、8.16亿元,增速分别为501.35%、13.77%。

而港股表现低迷,背后的原因或是业绩面支撑不足。2024年,钧达股份实现营收99.52亿元,同比下滑46.66%;归母净利润亏损5.91亿元,同比下滑172.47%。其计入当期损益的政府补助高达6.15亿元,剔除非经常性损益的影响后,扣非后净利润亏损达11.18亿元。

今年一季度,钧达股份依旧未能扭亏,公司实现营收18.75亿元,同比下滑49.52%;归母净利润亏损1.06亿元,同比下滑636.04%。去年及今年一季度净利润亏损额均创下历史同期新高。

证券之星注意到,钧达股份在行业景气高点转型吃尽红利,随着行业深度调整,公司以价换量的市场策略遭遇严峻考验。2024年,电池片销量同比增长12.62%至33.74GW,但营收同比下滑46.73%至99.24亿元,毛利率同比下滑14.21个百分点至0.48%。由于TOPCon电池片价格从去年初的0.47元/W一路下探至年末的0.28元/W,跌幅超40%,导致公司境内市场毛利率跌至-1.04%。

港股的低迷表现也引发投资者担忧,公司回应称,股票价格在二级市场上受多重因素影响,政策环境、市场环境、投资者市场偏好等因素都会对公司股票价格的走势造成一定的影响。

02. 研发人员锐减超七成

2022年底,钧达股份率先实现N型TOPCon电池的大规模量产,通过持续研发投入及产能扩张保持行业领先。截至2024年底,公司拥有44GW全N型电池产能。其N型电池出货30.99GW,占总销量的比重超90%。据InfoLink数据统计,钧达股份去年电池产品出货排名全球第三。

由于光伏各环节产能快速扩张,2023年底行业已出现明显供需失衡,整体进入产能出清阶段,钧达股份也不可避免被卷入其中。

从公司员工规模“过山车”式变化可见一斑。数据显示,钧达股份员工人数从2022年的3387人激增至2023年的8267人,其中生产、研发及技术人员占比超七成。然而2024年又出现“断崖式”下降,员工总数骤降至3163人,不及2022年的员工规模,减员幅度近62%。

证券之星注意到,除生产人员大幅收缩外,研发人员也遭遇大幅裁员。2024年,研发人员数量同比直降超七成,由2023年的1348人缩减至324人。其研发投入也同步下滑34.58%至1.99亿元。

钧达股份表示,经过近两年时间对TOPCon电池技术的持续优化升级,使得TOPCon电池工艺技术不断成熟及稳定。因此,公司减少对N型TOPCon电池工艺技术大力研发的需求。基于上述原因,报告期内公司研发人员数量同比2023年有所减少。

研发费用的缩减短期内虽能降本,但长期来看可能削弱公司的技术领先性。当前,钧达股份在TBC、钙钛矿叠层电池研发方面有一定进展,但公司九成以上销量依赖TOPCon,研发投入的收缩或使公司面临更大的技术升级压力。

03. 单一业务模式遭一体化冲击

从收入结构看,钧达股份高度依赖单一产品线,缺乏多元化业务支撑,电池片的营收占比达99.72%。在TOPCon产能过剩、组件企业自给率提升的背景下,作为专业电池供应商,钧达股份为一体化厂商分担产能压力的作用正被逐渐削弱。

当前,钧达股份正面临产业链一体化趋势的冲击。有媒体援引中国光伏行业协会数据,全球TOPCon产能已超600GW,而前五大组件企业晶科能源(688223.SH)、天合光能(688599.SH)、晶澳科技(002459.SZ)、隆基绿能(601012.SH)、通威股份(600438.SH)自有电池产能近400GW,足以满足市场需求。

InfoLink表示,通威股份因持续深耕组件环节,2024年上半年电池片自用比例提升至六至七成。在一体化模式的引导下,通威股份未来组件出货量逐渐提升,其电池片的自用量自然也水涨船高。

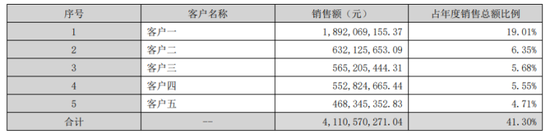

随着一体化厂商持续挤压市场份额,第三方电池企业的市场空间不断收窄,这一趋势在钧达股份客户结构变化中得到印证。2024年,钧达股份前五大客户的收入占比由2023年的52.45%降至41.3%。其中,第一大客户的收入占比从27.73%降至19.01%,第二大客户的收入占比降至个位数。这表明钧达股份的客户黏性正在弱化。

除了市场需求被压缩外,钧达股份对于价格波动的响应也不及一体化企业。公司上游主要原材料为硅片、银浆及其他化学品,其中以硅片为最主要的原材料。隆基绿能、通威股份等垂直一体化企业通过全链条协同,在价格战中可通过硅料自供降低电池成本,而组件端利润也可反哺电池环节,钧达股份作为纯电池厂商缺乏这种缓冲机制。

在业内人士看来,随着行业产能出清和技术迭代,一体化企业的成本优势将进一步凸显。受制于外购硅片和行业价格战,专业电池片厂家成本控制能力弱于一体化龙头,需要寻求技术升级或垂直整合以保持竞争力。(本文首发证券之星,作者|陆雯燕)

相关文章

港股创新药ETF强势霸屏!还有入场机会吗

资金加码,跻身今年港股通净流入前三 创新药行情的火热演绎,使其成为长线资金更青睐的板块之一。 据Wind数据对港股通的行业资金流向统计,医药生物行业年内获得南向资金的净流入已达1224亿元,跻身20...

毛利率普遍高于国内,支付机构争抢海外牌照

随着国内支付领域竞争愈发激烈,加之跨境支付业务的毛利率比国内支付要高,因此向海外市场拓展业务、寻求新的增长点,成为部分支付机构的必然选择。 近日,PingPong先后获得阿联酋央行支付牌照、马来西亚...

财务、人力、资负多条线负责人去职!3400亿信泰人寿增资后中高层“大洗牌” 已连续6季度净利未披露

信泰人寿正面临管理层人事地震。 近日,据媒体报道,信泰人寿多位负责人发生变动,共涉及16人,其中9位高管部分卸任部分职务,7人履新职务。这场人事“大洗牌”重点聚焦于部门负责人级别。包括人力资源部、风险...

暴跌712亿!康方生物美国合作方,跌惨了

来源 侃见财经 阴霾散去,中国的创新药企又往前走了一大截。 4月25日,港股上市公司康方生物(HK9926)宣布, 派安普利(商品名:安尼可)获美国食品药品监督管理局(FDA)批准两项适应症,用于...

被“群嘲”后,朱啸虎首次公开发声:创业公司不要浪费一分钱训练底层模型

商天信息网科技讯 3月31日下午消息,2025中关村论坛年会期间,在“AI未来论坛:创新·投资·全球化”上,金沙江创投主管合伙人朱啸虎发表《应用为王,AI赋能千行百业》主题演讲。 日前,朱啸虎公开表示...

英伟达盘后大跳水!特朗普,最新签署!

地时间4月15日周二,美股高开低走,三大指数均小幅收跌。 大型科技股多数收跌,其中,英伟达盘后跌超6%。消息面上,英伟达当地时间4月15日在一份文件中表示,与向一些地区和国家出口H20图形处理器相关...

辽ICP备2024024944号-2

辽ICP备2024024944号-2